Expertul contabil Adriana Cristina Tufănoiu vă informează că OG 16/2022 aduce o serie de modificări fiscale semnificative începând cu anul 2023. Probabil cea mai importantă, care îi pune pe antreprenori în fața unei decizii dificile, este cea prin care microîntreprinderile fără angajați trebuie să decidă dacă angajează pe cineva și rămân la impozit micro sau trec la impozitul pe profit. Care dintre cele două variante de impozit este cea mai potrivită fiecărui business?

Începând cu 2023, pentru a-și păstra încadrarea la impozitarea micro (procent din cifra de afaceri), microîntreprinderile care nu au angajați sunt obligate să angajeze cel puțin 1 salariat. În caz contrar, în locul impozitului de 3% pe venit se va aplica un impozit de 16% pe profit.

Ce este impozitul micro?

Impozitul pe veniturile microîntreprinderilor este un impozit fix ce se aplică la cifra de afaceri a companiei, care se declară și se plătește trimestrial. În 2022, cota de impozitare este de:

– 1% din total venit pentru firmele care au cel puțin un salariat cu 8 ore/zi (sau mai mulți salariați ale căror contracte de muncă însumează 8 ore/zi)

– 3% din total venit pentru firmele care nu au cel puțin un salariat cu 8 ore/zi (sau mai mulți salariați ale căror contracte de muncă însumează 8 ore/zi)

Ce este impozitul pe profit?

Profitul impozabil în România reprezintă diferența dintre venitul total al unei companii și cheltuielile totale, fără cheltuielile nedeductibile. Impozitul pe profit reprezintă 16% din totalul profitului înregistrat de o firmă. Plata și declararea impozitului pe profit se realizează trimestrial (la fel ca la microîntreprinderi). Declararea se face prin formularul 100 pentru primele 3 trimestre și declarația 101 al patrulea trimestru împreună cu celelalte trei trimestre.

În urma modificărilor Codului Fiscal, impozitul de 3% pe cifra de afaceri va fi eliminat din 1 ianuarie 2023 și vor exista doar două tipuri de microîntreprinderi:

– cele care au cel puțin un angajat și care vor plăti în continuare impozit micro de 1% din venit

– cele care nu au angajați și care vor trece automat la plata unui impozit pe profit de 16%

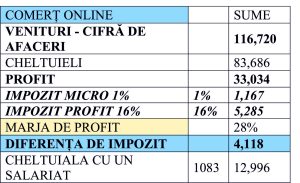

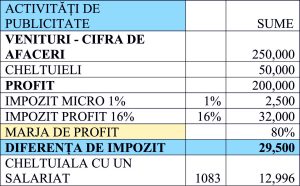

În acest context, ce e mai avantajos pentru situația particulară a fiecărei firme? Să migreze la impozit pe profit 16% (ceea ce poate însemna o creștere semnificativă a impozitului, dacă rata de profitabilitate e mare) sau să plătească 1083 de lei lunar (taxele pentru un salariu minim pe economie), plus 1524 (salariul minim net) pentru a-și păstra accesul la impozitare micro 1%?

Pentru a încerca să vă ușurăm decizia, am pregătit 2 calcule comparative care, pornind de la cifra de afaceri și profitul firmei, vor stabili ce cota de impozitare este mai avantajoasă.

– în această situație impozitul pe profit de 16% este mai avantajos

– cu cât marja de profit este mai mică, cu atât impozitul pe profit este mai mic

– în această situație impozitul pe venit de 1% este mai avantajos

– cu cât marja de profit este mai mare cu atât impozitul pe profit este mai mare

Fiecare administrator trebuie să își analizeze cifra de afaceri și marja de profit pentru a alege regimul fiscal avantajos.

Pentru a rămâne la regimul de microîntreprindere trebuie să îndepliniți și alte condiții:

Plafonul de rămânere la regimul de microîntreprindere se diminuează de la 1.000.000 EUR cât este în 2022, la 500.000 EUR. Important de menționat, faptul că degeaba ai venituri sub 500.000 EUR în 2022, dacă nu îndeplinești condiția salarizării mai sus menționată – tot 16 % la profit va trebui să aplici.

Firmele care au prestat consultanță în diferite forme, peste 20% din cifra de afaceri, de la anul au obligativitatea să devină platitoare de impozit pe profit – cota de impozit 16% aplicat profitabilității, indiferent dacă se situează sub 500.000 EUR.

Deținerea de părți sociale de peste 25% la mai mult de 3 firme, obligă pe cea de a 4 a să fie plătitoare de impozit pe profit. Trebuie văzut exact ce firmă se merită a fi sacrificată în aceste condiții, dacă aveți mai mult de 3.

Firmele din domeniul asigurărilor (asistenții și brokerii), nu mai pot fi microîntreprinderi indiferent de salarizare și de cifra de afaceri. Sunt obligate să treacă la impozitarea de 16%.

Impozitarea dividendelor

Acum avem cota de impozitare de 5%. Începând cu 2023 aceasta devine 8%. În plus, în funcție de sumele ridicate din dividende se va achita și CASS (sănătatea):

-

persoanele fizice care au realizat peste 12 salarii minime brute din alte activități – valoarea acestora aflându-se în cuantumul dintre 12 – 24 salarii minime brute, baza de calcul este de 12 salarii minime brute;

-

persoanele fizice care au realizat peste 24 salarii minime brute, baza de calcul este de 24 salarii minime brute.

Se achită CASS (10%) în tandem cu 12 sau 24 de salarii minime brute în conformitate cu ce se va stabili pentru anul 2023.

Dacă ne-am raporta la anul actual ar fi 3.060 lei (peste 12 salarii) sau 6.120 lei (peste 24 de salarii). Însă anul viitor salariul minim pe economie va crește cel mai probabil la 3.000 lei, deci ne vom raporta la acesta (3.000 x 12 x 10% sau 3.000 x 24 x 10%). Dividendele peste plafoanele de mai sus se declară prin declarația unică.

Deci da. Cresc taxele, se dublează cu alte cuvinte pentru dividendele ridicate peste 24 de salarii minime. Acum nu există astfel de prevedere, CASS fiind standard la nivelul de 3.060 lei.

Soluție? Ridicarea sau distribuirea a cât mai multe dividende până la 31.12.2022, astfel încât să se încadreze în 5% impozit și CASS la 3.060 lei.

Sistem POS obligatoriu din 2023

Ordonanța Guvernului nr. 16/2022 mai prevede că, începând de anul viitor, firmele care înregistrează o cifră de afaceri care depășește 10.000 euro vor avea obligația de a asigura clienților plata cu cardul prin intermediul unui sistem POS. Potrivit OG 16/2022, de la 1 ianuarie 2023, persoanele juridice care efectuează activități de comerț cu amănuntul și ridicata, precum și activități de prestări de servicii, „care realizează anual o cifră de afaceri mai mare de 10.000 euro în echivalent lei, au obligația să accepte ca mijloc de plată cardurile de debit, de credit sau preplătite, prin intermediul unui terminal POS și/sau al altor soluții moderne de acceptare, inclusiv aplicații ce facilitează acceptarea plăților electronice” (art. VII, al. 3). În același act normativ se precizează că obligația de instalare a mijloacelor de plată electronică se naşte din trimestrul următor celui în care încasările din cursul anului respectiv au depăşit pragul de 10.000 euro (al. 3.1).

Mai multe informații pentru consultanță găsiți pe:

site-ul: www.contabilitatesmartfocsani.ro,

pagina de facebook: Contabilitate Smart Focsani

sau la telefon: 0721.907.483

Cu o experiență de peste 15 ani în domeniul financiar-fiscal-contabil, expertul contabil Adriana Tufănoiu oferă servicii de contabilitate, expertiză contabilă, consultanță fiscală, servicii de resurse umane, servicii de audit financiar și servicii de controlling financiar prin intermediul firmei Audit Expert Fiscal Adriana.

Adriana Tufănoiu este membru al Corpului Experților Contabili și Contabililor Autorizați din România (CECCAR) și membru al Camerei Auditorilor Financiari din România (CAFR). A lucrat 11 ani la cel mai mare producător de vinuri din Vrancea, unde răspundea de procesele de bugetare, analiza costurilor realizate versus bugetate atât consolidat cât și defalcat pe departamente, întocmirea rapoartelor de flux de numerar.